近年、終活やエンディングノートの作成など、個人的に人生の最期や老後について考える人が増えてきています。

人生の終盤について、過ごし方や葬儀などについて見直すのは大切なことです。同様に自分が持っている資産、特に土地などの不動産については相続税などの観点からも早いうちに対策を考えておくことをおすすめします。

早めに対策することで、親族間の無用なトラブルも避けることができます。

終活って具体的に何をするの?

終活しなくてはと思っていても、具体的に何をすればよいのか、何から始めたらよいのか分からないという人もいるでしょう。

終活とは、よりよい老後を過ごすためや人生の最期に後悔しない、また親族や家族に迷惑をかけないための準備活動です。

- 衣服や書物、写真、郵便物、収集物、宝石類など身の回り品の整理

- 自分の葬儀やお墓について

- ペットについて

- 口座の整理

- 保険の確認と整理

- 持ち家や集合住宅、土地などの不動産について

- 負債について(ローンなども含め、どのくらい残っているか)

このようなことを、家族と共に相談しながら、整理・確認・対策をしていくのが終活です。

終活で土地などの不動産について考える必要はある?

終活で自分の最期や資産などについて改めて見直すことは、残される人に迷惑をかけないためにも大切なことです。

自分の「葬儀や埋葬方法」また「預貯金や保険」について考えたり見直したりするのと同様に、前もって考えておくべきことが「土地などの不動産」についての終活です。

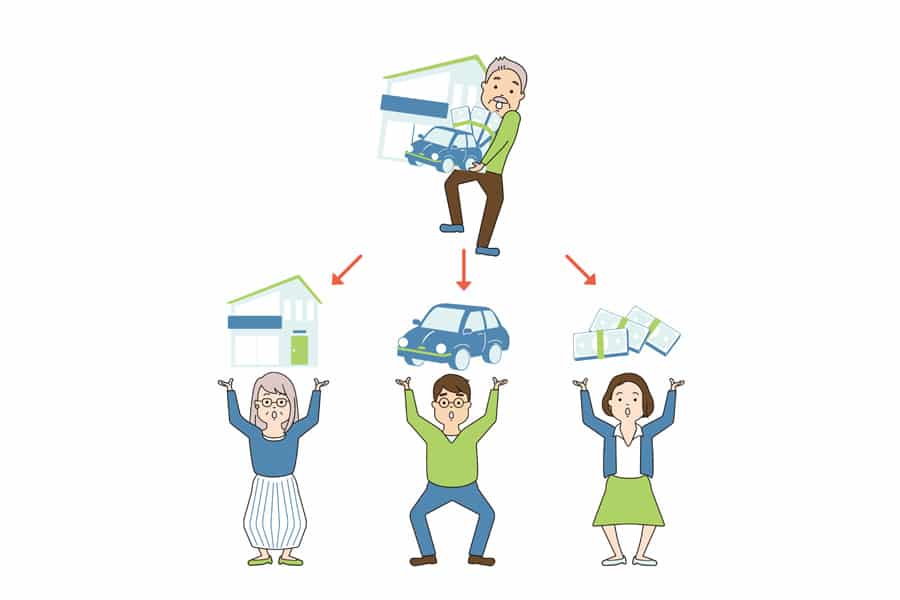

資産の中でも土地などの不動産は、複数の相続人に分けることが難しい資産になります。また、相続する人は相続税を納めなければいけないほか、維持や管理をしなくてはなりません。

そのため、事前に土地などの価値を調べ、おおよその相続税額を知ることで対策がしやすくなります。

ここからは、相続人と相続権をはじめとして、相続税の金額や支払いについてや管理をどのような方法で行うかなどを確認していきましょう!

相続人を含めて話し合うことで、自分の死後、親族間の無用な争いを避けることができます。事前に準備を行うことで、心配事がなくなり、快適な老後を送れるでしょう。

多くの人が土地を所有しているって本当!?

平成16年度に国土交通省の「土地問題に関する意識調査」が行われました。その結果は、以下のとおりです。

- 現在居住している土地のみを所有している・・・47.9%

- 現在居住している土地と、それ以外の土地を所有している・・・20.5%

- 現在の居住地以外の土地のみを所有している・・・1.6%

この結果から分かる通り、何らかの形で土地を所有している人が「7割弱」いるということです。

同じ平成16年度の相続税の申告は、土地と建物を合わせて全体の43.5%だそうです。

宅地権を利用していない限り、持ち家に居住している人は、土地を所有していることになります。また、小さいけれど畑などを持っている人なども、土地を所有していることになることを知っておいてください。

そのため、不動産についての終活では、まず所有の土地の洗い出しから始めましょう。

所有している土地の法定相続人は誰か確認しましょう

終活で土地の相続について考える際に、最初に行わなければいけないことは「法定相続人が何人いて、優先順位はどうなっているのか」を把握することです。

法定相続人の範囲にある人は、遺産を相続する権利を持ちます。しかし、相続順位がありますので優先順位の人がいる場合、後の順位の人に相続権利はありません。優先順位が同等の人が複数いる場合は、同等順位の人全員が法定相続人です。

法定相続人は、出生時から現在までの戸籍謄本を確認すれば、該当者が分かります。主な法定相続人は配偶者と子どもで、配偶者が2分の1を相続し、残りの2分の1を子どもの人数で分け合います。

法定相続人が把握できたら土地を含めて、全ての資産の相続分割を考えます。

もし、法定相続人以外に相続させたい人がいる場合は、遺言書に記しておくことが必要です。後々の争いにならないように法定相続人と相談をし、理解を得たうえで記しましょう。配偶者や相続人全員を交えて全員が納得いく方法を話し合うことが重要です。

土地の相続方法について話し合ったり、遺言書を残したりしましょう

法定相続人を把握したら、どのように相続したらよいか、比較や検討をしましょう。

主な相続方法を5つ紹介しますので、参考にしてくだい。

1つの土地を相続人数で平等に分ける方法です。

※土地がある場所や土地の分けかたによっては、分筆しない方がよい場合もあります。

相続する資産を平等にするため、不足分を現金で補填する方法です。

1人が土地を相続し、土地の方が現金などの資産より価値がある場合、土地を相続した人が差額を支払います。逆に、土地の価値の方が低い場合は、現金を相続した人が土地を相続した人に差額を支払います。

全員で1つの土地を相続する方法です。分割方法がどうしても決まらない場合などに有効な方法と言えます。

ただ、全員がその土地を活用する権利がありますが、活用する際は全ての相続人の了承を得なければなりません。

土地を法人保有として活用し、相続人は役員や株主となり、役員報酬という形で財産を分割します。

ただ、事務処理や管理など行わなければならないので専門家に相談したり、相続人同士でよく話し合ったりしましょう。

相続が発生する前に売却しておくと、老後の資金に充てたり、保険を掛け直したりすることができます。

一方、相続が発生した後に土地などを売却する場合は、売却後に相続人で得た利益を分けることができます。このことを「換価分割」といいます。

どちらにしても売却する場合は、その土地の正しい価値を知ったうえで「納得のいく金額」「信用のおける会社」に売却しましょう。また、売却した場合、所得税が発生することも覚えておいてください。

どのような相続の形にするか考える際は、相続する全員で話し合うことで相続税の対策につながるでしょう。

自分達だけでは決めかねる場合、不動産の相続に詳しい「弁護士」「税理士」「公認会計士」「金融機関など専門家」の助けを得ることをおすすめします。

相続方法が決まったら、公正証書遺言を作成することをおすすめします。

「エンディングノートに記してあるから遺言書を作成しなくともよい」と考える人もいますが、エンディングノートの内容には法的効力がありません。決定した内容で正しく分割されるよう、遺言書の作成をしておきましょう!

遺言書の1つである「公正証書遺言」は、公証人が作成する遺言書です。

遺言書が遺言者の意思で作成されたこと、及び内容が正確に記載されているかの確認のため、2人以上の証人が立ち会います。公証役場で作成されることがほとんどで、法的に有効な遺言書が作成できます。

また、作成された遺言書の原本は公証役場で保管され、紛失や盗難、勝手に誰かが書き換えるといったことがありません。

相続税がどのくらいかかるのか調べておきましょう

土地を相続するうえで、忘れてはいけないのが相続税です。

土地を含む不動産を相続しても、税金はお金で納付します。現金が用意できず相続税が払えないという事例が多くあります。

所有している土地のおおよその相続税額を知っておけば、事前にお金の手配を考えておくことができますね!

土地の相続税を調べるには、土地の評価額を計算することで算出できます。

そして、土地の評価額は以下の2つの方法で表されます。

国税庁が公開している路線価図、路線倍率表、側方路線影響加算率を使います。

道路に面している部分である正面、及び側面が増えるごとに式は複雑化します。

道路からの奥行や角地、準角地などでも評価額が異なります。

路線価が定められていない土地の評価額を出す方法で、路線価図に倍率地域と記されている場合に使う方式です。

評価倍率表は国税庁が公開していますが、固定資産税評価額は都税事務所、市区役所、町村役場で確認できます。

相続してもらう予定の土地は現在、どのような状態にありますか?

もし、空き地で雑草が生えているだけなど何にも使用していないのであれば、相続前に活用することをおすすめします。

- 土地を貸す

- 物件を建てて賃貸経営をする

- 駐車場として貸し出す

土地を何らかの形で貸し出すことで、相続税評価額が下がり、小規模宅地等の減額特例の対象になる場合があります。宅地等の減額特例が使えれば、さらに相続税が減額されます。しかし、相続開始前3年以内に賃貸経営を始めた土地は、小規模宅地等の減額特例は使えません。

賃貸用の物件を建て住宅用の土地とした場合は、固定資産税が200平方メートルまで3分の1、超えた部分は3分の2に軽減されます。ただし、固定資産税とは別に確定申告で所得税を納付する義務があります。

相続税は、被相続人が亡くなった日の翌日から10か月以内に申告、納付を行わなければなりません。

もし期限までに納付できない場合は、以下の2つの対策があります。

申告期限前に税務署に「延納申請」を行い、相続税を5年以内の分割払いにする方法です。

以下の条件を満たしていれば、延納が認められます。

- 税額が10万円以上である

- 現金で一度に納めるのに困難な事情がある

- 担保を用意できる

条件を満たしていないと税務署が判断すれば、却下されたり担保の変更を求められたりすることがあります。

相続税額に値する土地などの不動産を含む現金以外の物で納税する方法です。延納より条件が厳しいと言われています。

分からないことや不安なことは、まず税務署に問い合わせをしてみてください。それでもなお心配な場合は、相続税に詳しい税理士などの専門家に相談することをおすすめします。

土地を売却する方法

土地を売却する際は、以下の2つに注意しましょう。

住宅地として人気の地域など利便性のある土地ならよいのですが、交通の便などがよくない郊外の土地だとなかなか売却できないことがあります。

地元の不動産会社に委託しても、なかなか売れないということが珍しくありません。そのため、情報やネットワークが幅広い、実績のある大手の会社に委託した方がよい結果につながることもあります。

土地を売却すると「譲渡所得税」「住民税」「売買契約書に貼る収入印紙である印紙税」を納める必要があります。

譲渡所得税と住民税は、保有期間によって税率が変わります。

- 5年以上だと長期譲渡所得の20.315%

- 5年未満だと短期譲渡所得の39.63%

※この土地が相続の場合は、被相続人が土地を取得した日から数えます。

譲渡所得税と住民税は、確定申告を行うことで金額が決定します。

いらない土地は相続放棄すればいい?よく考えてから行いましょう!

「土地は必要ないから相続したくない。でも現金などの資産は相続したい。」と考える人もいるでしょう。

しかし、法律ではこのような都合のよい相続放棄を認めていません。相続放棄をする場合には、全ての資産の相続を放棄しなくてはいけません。

相続放棄をすると生命保険の受取金額にも影響が出ます。被相続人が契約し、相続人を受取人としている場合、相続放棄を行えば「死亡保険金の非課税枠」が適用されません。また、満期保険金や解約返戻金は相続放棄をしたら受け取れなくなります。

このようなことからも、簡単に相続放棄をすることは避けましょう。

法定相続人同士で、誰か1人が土地を相続することにしたから、他の人は相続放棄すればよいと考える人もいるでしょう。そのような場合は、後から争いの元にならないためにも、これらのことをきちんと説明し、納得したうえでの相続放棄という形をとることをおすすめします。

まとめ

終活をする場合は、土地のことも真剣に考え、法定相続人全員と話し合うことが大切です。事前に話し合うことで、早めに相続税の対策を行うことができるだけでなく、相続人への平等な遺産相続が行えます。

また、相続の内容が決定したら公正証書遺言などを作成しておくことをおすすめします。

なお、土地の路線価は周囲の土地の開発などで変わる場合があるので定期的に確認するようにしましょう。

また、資産の分割や税金に対する疑問・不安がある場合は、相続に詳しく実績のある弁護士や税理士などの専門家に相談するとよいでしょう。

著者情報

| 未来のお思託編集部 散骨、お墓、終活などの準備に関する様々な知識を持つ専門チームです。皆さまのお役に立つ情報をお届けするため日々奮闘しております。 |